10 novembre 2020

Photo: La ministre fédérale des Finances, Mme Chrystia Freeland, est censée présenter une mise à jour fiscale automnale plus tard ce mois-ci. Photo : Chrystia Freeland / Twitter

Infolettre sur la fiscalité équitable

Par Erika Beauchesne

10 novembre 2020

Les Canadiens pour une fiscalité équitable cherchent à obtenir des mesures d’équité fiscale dans la prochaine mise à jour fiscale automnale

Dans le cadre de la mise à jour fiscale automnale du gouvernement fédéral, nous chercherons à nous assurer que le gouvernement Trudeau tiendra ses promesses en ce qui concerne les engagements envers l’équité fiscale qu’il a pris lors du discours du Trône de septembre, y compris relativement aux mesures fiscales liées à la lutte contre les inégalités de richesse extrêmes.

Il n’a jamais été aussi urgent d’agir. Deux rapports récents démontrent que les écarts se sont accrus entre les riches et les pauvres au Canada depuis le début de la pandémie.

Erika Beauchesne, coordinatrice des communications pour les Canadiens pour une fiscalité équitable, a récemment publié une page en regard de l’éditorial dans le Hill Times, qui énonce les diverses politiques fiscales que le gouvernement devrait utiliser pour réduire les inégalités, y compris en neutralisant les échappatoires fiscales, en présentant un impôt annuel sur la fortune et en imposant un impôt sur les profits excessifs aux grandes compagnies qui ont tiré profit de la pandémie. Nous nous réjouissons de voir que le NPD a récemment proposé un impôt sur les profits excessifs, de même que d’autres réformes fiscales progressistes, qui viseraient l’inégalité tout en générant des milliards de dollars aidant à payer pour la COVID-19 et des services publics d’importance critique.

Il devient de plus en plus évident que c’est maintenant que ces investissements doivent être effectués. La Banque du Canada a récemment annoncé que les taux d’intérêt resteraient au taux le plus bas d’ici au moins 2023, ce qui permettra au gouvernement d’effectuer d’importantes dépenses liées à des programmes qui aident les particuliers, les communautés et les économies à se relever de la pandémie. Le FMI a récemment recommandé d’accroître l’investissement public pour aider à créer des millions d’emplois et « relancer l’activité après le coup d’arrêt infligé par la crise, à la fois le plus grave et le plus brutal de l’histoire économique contemporaine ».

Un nouveau sondage effectué par Environics Research démontre que la majorité des Canadiens soutiennent le gouvernement lorsqu’il s’agit de faire « des changements majeurs pour régler des problèmes affectant depuis longtemps la société », comme les inégalités. Un autre sondage effectué au Québec indique que la majorité des Canadiens sont d’accord pour payer davantage d’impôts.

Femme itinérante à Toronto, photo Pixabay.

Des réformes doivent être effectuées pour s’assurer que les plus vulnérables reçoivent ce qui leur est dû

Les Canadiens pour une fiscalité équitable continueront également à encourager le gouvernement à respecter sa promesse, faite dans le discours du Trône, de prévoir le dépôt automatique des déclarations de revenus pour les Canadiens vulnérables. Des millions de particuliers perdent des avantages à cause de barrières qui se dressent devant eux lorsqu’ils déposent leur déclaration de revenus. Le dépôt automatique aidera à combler certains de ces fossés, mais il sera nécessaire d’investir davantage pour améliorer la manière dont les personnes vulnérables abordent le système d’imposition.

Les personnes itinérantes, les peuples autochtones, les personnes sans document, les personnes handicapées, les personnes âgées et les personnes non bancarisées font face à de nombreux obstacles lors du dépôt de leur déclaration de revenus et de l’obtention d’avantages. Bien que le dépôt automatique de la déclaration de revenus constitue un pas important, le gouvernement devra solidifier d’autres ressources, par exemple l’accès à Internet, l’éducation et la conscientisation afin d’aider les gens ayant le plus besoin d’assistance. Un récent reportage de la chaîne CBC explorait les défis auxquels font face les travailleurs canadiens du sexe en ce qui concerne le dépôt de leur déclaration de revenus et l’obtention d’avantages importants. La situation est tout particulièrement difficile depuis le début de la pandémie, qui a des répercussions sur leur emploi.

Faciliter le dépôt des déclarations de revenus n’est pas la seule modification qui doit être apportée. D’après un rapport de la Presse canadienne, une étude du gouvernement fédéral démontre que les travailleurs à faible revenu sont davantage pénalisés en impôts et avantages pour leurs revenus supplémentaires — plus, même, que les personnes les plus riches. Ce rapport a mené les experts fiscaux à réclamer une étude approfondie du système d’impôt afin de s’assurer qu’il aide ceux qui en ont besoin et ne décourage pas les travailleurs d’y participer. Ainsi que l’ont fait remarquer des défenseurs des droits des pauvres, toute étude devrait également tenir compte d’autres facteurs influençant les décisions liées au travail, par exemple les coûts de la garde d’enfants et l’accès aux avantages.

Ces exemples illustrent pourquoi toute étude du système fiscal canadien doit comprendre des commentaires des communautés marginalisées, des personnes vulnérables et des travailleurs à faibles revenus.

Deux dossiers importants liés à des échappatoires fiscales par des sociétés se dirigent vers la Cour suprême du Canada. Photo : les juges de la Cour, collection de photographies de la Cour suprême du Canada

La Cour suprême devra trancher dans des dossiers d’échappatoires fiscales par des sociétés équivalant à des milliards de dollars

La Cour suprême du Canada a accordé à l’Agence du revenu du Canada (ARC) une autorisation d’appeler d’une décision impliquant Loblaws et l’utilisation, par ce géant de l’alimentation, d’une filiale bancaire à la Barbade pour éviter de payer des centaines de millions en impôts canadiens. D’après l’ARC, la décision aurait des conséquences sur des dossiers liés pour plus d’un milliard de dollars.

L’ARC avait eu gain de cause dans le dossier Loblaws devant la Cour canadienne de l’impôt, mais la Cour d’appel fédérale a ensuite donné raison à Loblaws en avril dernier. Dans cette affaire judiciaire majeure, les règles relatives au revenu étranger accumulé, tiré de biens (REATB), dont l’objectif est de prévenir l’évitement fiscal des sociétés à l’égard du revenu des activités « passives », seront étudiées pour la première fois.

Loblaws a utilisé les profits de sa banque à la Barbade pour acheter Pharmaprix, ce qui a solidifié sa position de détaillant alimentaire dominant au Canada, et a contribué à la fortune de la multimilliardaire famille Weston.

L’ARC plaide que de laisser telle quelle la décision de la Cour d’appel serait « absurde » et équivaudrait à fournir aux autres banques et sociétés des instructions pour l’évitement fiscal. Nous nous réjouissons que l’ARC ait cité des commentaires des Canadiens pour une fiscalité équitable et d’autres experts en matière d’impôts pour étayer sa cause. Nos démarches font une différence!

L’ARC a également demandé à la Cour suprême du Canada d’entendre une autre cause importante, qui implique cette fois Cameco et des impôts et intérêts dus dépassant 2 milliards $. Établi en Saskatchewan, le géant de l’uranium a utilisé une filiale suisse pour éviter de payer des milliards de dollars en impôts canadiens. Cette cause constituera une mise à l’épreuve cruciale des règles en matière de fixation des prix de cession. De concert avec les Saskatchewan Citizens for Tax Justice, nous avons fortement encouragé la ministre du Revenu à porter ce dossier en appel, et nous nous réjouissons qu’elle ait fini par le faire.

Il est d’importance cruciale que ces dossiers soient disputés devant les tribunaux. Cependant, il est encore plus important que le gouvernement fédéral réforme ses lois fiscales afin de prévenir en tout premier lieu ce genre d’évitement fiscal, ce qu’il peut faire en supprimant les ambiguïtés des dispositions législatives pour éviter des batailles judiciaires longues et onéreuses.

Des réformes devront aussi être effectuées pour mettre un frein à d’autres manipulations fiscales outrancières de la part de sociétés, y compris le fait que des multinationales sont en train de transférer leurs pertes au Canada dans l’espoir de tirer profit de nos crédits d’impôt plus généreux et d’obtenir de l’argent de nos gouvernements.

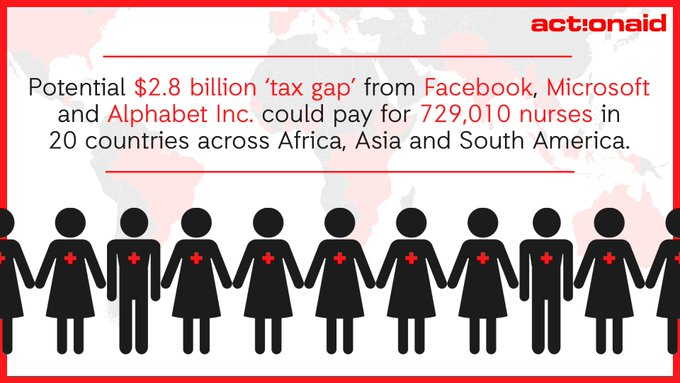

Selon un rapport, des géants de la technologie évitent de payer 2,8 milliards $ dans des pays pauvres

Selon un nouveau rapport publié par ActionAid, des échappatoires fiscales commises par Facebook, Microsoft et Alphabet pourraient coûter à des pays pauvres au moins 2,8 milliards $ en revenus fiscaux perdus.

L’organisme de développement international a calculé que des milliards en revenus perdus provenant de ces seules trois grandes compagnies technologiques pourraient financer plus de 1,7 million d’infirmières à travers 20 nations en développement sur trois ans.

Les profits et le prix des actions des géants de l’Internet ont explosé au cours de la pandémie, mais ces sociétés ont été en mesure d’éviter les impôts en se réfugiant derrière des règles fiscales internationales dépassées. Le rapport recommande de fixer un taux d’imposition mondial minimal et de renforcer les exigences d’établissement de rapports pour éviter que les sociétés numériques puissent profiter d’échappatoires fiscales.

L’OCDE a été incapable d’atteindre un consensus mondial sur la réforme des règles fiscales applicables aux sociétés. Ses propositions ont été diluées et aucune entente n’est attendue pour au moins une autre année. Les défenseurs de la justice fiscale ont indiqué que dans le cadre de la crise actuelle, les pays ne peuvent se permettre d’attendre un consensus qui ne réforme les règles fiscales mondiales que légèrement, alors que des changements plus fondamentaux sont nécessaires. En l’absence d’une entente mondiale, les pays devraient agir unilatéralement pour faire en sorte que ces sociétés paient leur juste part d’impôts et pour inciter d’autres pays et sociétés à s’entendre sur des réformes en profondeur.

Ces dernières devraient comprendre l’imposition unitaire des revenus des multinationales, l’attribution de revenus imposables entre les nations en se fondant sur leur activité économique réelle et un impôt mondial minimal.

Le Tax Justice Network vient de lancer une excellente vidéo (disponible en anglais et en français) qui explique comment l’imposition unitaire pourrait prévenir l’évasion fiscale par les multinationales. L’Internationale des services publics a également publié récemment une série de briefings sur la manière dont les gouvernements peuvent aborder l’évasion fiscale de la part des sociétés. Ces mesures comprennent l’établissement de déclarations d’impôts pays par pays pour les multinationales et le renforcement des ressources des autorités fiscales.

Nous devons également solidifier l’exécution des lois. Un rapport récent du Bureau du directeur parlementaire du budget a conclu qu’un financement accru du programme de conformité aux impôts des entreprises de l’Agence du revenu du Canada générait des répercussions fiscales de presque six dollars pour chaque dollar de financement supplémentaire depuis 2015-16.

Le sommet de TaxCOOP2020 a été la plus grande conférence fiscale de l’année, avec plus de 130 conférenciers et 2 300 participants. Photo : TaxCOOP

Le sommet de TaxCOOP2020 a été la plus grande conférence fiscale de l’année, avec plus de 130 conférenciers et 2 300 participants. Photo : TaxCOOP

Les problèmes de justice fiscale au premier plan lors du Sommet mondial de fiscalité TaxCOOP

Les Canadiens pour une fiscalité équitable se sont réjouis de participer à la plus grande conférence fiscale de l’année, le Sommet mondial de fiscalité TaxCOOP. Ce sommet virtuel, tenu à Montréal, était centré sur la distribution des richesses et la coopération fiscale — des sujets opportuns pendant la crise de COVID-19.

Plus de 2 300 personnes ont participé au sommet, pendant lequel 100 conférenciers invités, dont des politiciens de premier plan, des experts fiscaux, des universitaires, des dirigeants d’entreprises, des recherchistes et des activistes ont prononcé des discours. Toby Sanger, directeur des Canadiens pour une fiscalité équitable, a conclu les séances de conférences lors d’un panel sur la justice fiscale en compagnie d’Huguette Labelle, ancienne présidente du conseil d’administration de Transparency International. Ils ont discuté de la nécessité d’accroître la transparence et la reddition de comptes des sociétés, de lutter contre l’évasion fiscale à l’étranger et de combattre la corruption.

Ce panel ainsi que d’autres, tirés du sommet, seront éventuellement disponibles en ligne, en anglais et en français. Le sommet s’est terminé avec la publication d’un documentaire extraordinaire réalisé par Brigitte Alepin, économiste et organisatrice de TaxCOOP. Intitulé Fast and Dangerous : Race to the Bottom, ce documentaire étudie les répercussions des réductions de taxes et de l’évasion fiscale sur la société et l’économie.

Des criminels d’envergure internationale continuent d’utiliser l’économie canadienne pour blanchir leur argent. Photo : Pixabay

L’enquête de la C.-B. sur le blanchiment d’argent se poursuit au milieu de nouveaux scandales

Après avoir pris une pause pendant l’élection provinciale, la commission Cullen a repris son enquête publique sur le blanchiment d’argent en C.-B.

Les Canadiens pour une fiscalité équitable ainsi que leurs partenaires de coalition, Transparency International Canada et Publish What You Pay Canada, ont témoigné lors de l’enquête, plus tôt cette année. Pour mettre fin au blanchiment d’argent, nous avons plaidé en faveur d’exiger la transparence en ce qui concerne les propriétaires réels (ou « bénéficiaires ») des sociétés. La mise en place d’un registre public des propriétaires bénéficiaires peut dissuader les criminels d’utiliser des sociétés fictives pour blanchir leur argent sale, soit ce qu’on appelle au Canada le « snow-washing ».

L’enquête reprend alors qu’une investigation d’envergure internationale sur les transactions financières illicites a récemment conclu que le Canada se classait au 7e rang parmi les pays en ce qui concerne les rapports d’activités suspectes. Un certain nombre de banques et de sociétés canadiennes ont été liées à des déplacements suspects d’argent à travers les frontières.

L’investigation sur les dossiers FinCEN a également démontré comment le Nouveau-Brunswick était l’une des pires provinces en ce qui concerne les secrets des entreprises et la facilité avec laquelle des criminels établissent des compagnies fictives pour blanchir de l’argent. Réagissant à ces révélations, le premier ministre conservateur du N.-B. a promis d’étudier les règles s’appliquant aux sociétés dans la province, qui se trouvent loin derrière celles d’autres ressorts territoriaux comme la C.-B. et le Québec. Ces provinces se dirigent vers des exigences plus strictes en matière de transparence.

Non seulement les secrets des sociétés stimulent les problèmes de blanchiment d’argent du Canada, mais ils nous rendent de plus complices de la corruption à l’échelle mondiale. Un récent rapport de Transparency International a conclu que le Canada se classe parmi les pires exportateurs mondiaux en ce qui concerne la lutte contre les pots-de-vin étrangers. Le Canada se classe derrière ses pairs de l’OCDE comme les É.-U. et la G.-B. Le rapport formule plusieurs recommandations, dont l’accroissement du financement et des ressources pour effectuer des enquêtes en matière de corruption et pour créer un registre public et centralisé de renseignements sur les propriétaires bénéficiaires.

L’Alberta Union of Provincial Employees a protesté contre les suppressions dans les emplois et les services publics effectuées cette semaine par le gouvernement du Parti conservateur uni. Photo : AUPE Twitter

Les coupures fiscales effectuées par le Parti conservateur uni continuent de nuire aux Albertains

L’Alberta est toujours en difficulté, plus d’un an après que le premier ministre Jason Kenney ait effectué des suppressions fiscales pour les grandes sociétés censées créer des emplois et stimuler les investissements. À la place, des milliers d’emplois ont été perdus, de nombreux investisseurs ont quitté la province et les profondes coupures dans les services publics et les emplois — effectuées en partie pour payer pour les suppressions fiscales — ont contribué à un « exode des cerveaux » du talent albertain vers d’autres provinces, comme la C.-B.

Les suppressions aux impôts des sociétés ne se traduisent pas en bénéfices, même dans des conditions idéales. Or, lors d’une pandémie, alors que plusieurs petites et moyennes entreprises sont en difficulté, elles sont encore moins justifiables. Au cours des dernières semaines, des sociétés d’énergie majeures, comme Cenovus, le groupe TC Énergie et Suncor ont toutes annoncé des suppressions de milliers d’emplois en Alberta — ces pertes coïncident avec celles d’emplois du secteur public à grande échelle sous la gouverne du Parti conservateur uni. Au milieu de la pandémie, des suppressions de milliers de postes dans le système de santé sont également prévues.

Récemment, une excellente page en regard de l’éditorial dans l’Edmonton Journal a exploré comment l’introduction d’impôts plus progressistes, l’investissement dans des emplois de qualité dans le secteur public et la diversification de l’économie seraient de meilleures voies à emprunter pour aider la province à se relever.