29 septembre 2020

Photo : La gouverneure générale du Canada, Julie Payette, se prépare à prononcer le discours du Trône, qui comprenait un certain nombre de mesures en matière d’équité fiscale. Crédit photographique : Sgte Johanie Maheu, Rideau Hall

Infolettre sur la fiscalité équitable

Par Erika Beauchesne

29 septembre 2020

D’importants engagements envers l’équité fiscale dans le discours du Trône

Le discours du Trône du gouvernement Trudeau comprenait un certain nombre d’engagements encourageants envers l’équité fiscale. Ils comprennent « trouver de nouveaux moyens d’imposer l’iniquité extrême des richesses », « aborder l’évitement des impôts des sociétés par les géants numériques » et présenter le dépôt gratuit et automatique pour les déclarations de revenus simples.

Depuis plusieurs années, nous plaidons en faveur d’un dépôt simplifié des déclarations de revenus et notre dur labeur a donné des résultats. Le système de dépôt des déclarations de revenus gratuit et automatique aidera à garantir que des millions de Canadiens vulnérables et à faible revenu, qui font face à des obstacles lors du dépôt de leur déclaration de revenus, recevront les avantages auxquels ils ont droit.

Si une personne ne dépose pas sa déclaration de revenus et son formulaire d’avantages annuel, elle ne peut recevoir d’importantes mesures de soutien gouvernementales comme l’Allocation canadienne pour enfants ou le Supplément de revenu garanti, lesquels aident à réduire la pauvreté. Des douzaines d’autres avantages fédéraux et provinciaux exigent le dépôt annuel : ils dépassent 50 milliards de dollars annuellement en avantages pour les personnes à revenu faible ou moyen. Dans le cadre d’un système automatique de dépôt de déclarations de revenus, le gouvernement fait lui-même les déclarations simples de revenus pour certaines personnes, leur épargnant du temps et de l’argent, tout en garantissant que les citoyens vulnérables obtiennent les avantages auxquels ils ont droit.

Nous avons célébré cette nouvelle au moyen d’un communiqué de presse, en insistant sur le fait qu’il s’agit d’un moment crucial pour adopter le dépôt automatique des déclarations de revenus étant donné que les particuliers les plus susceptibles au virus font face à des défis encore plus grands pour déposer leur déclaration et recevoir les mesures de soutien dont ils ont besoin.

Le discours du Trône prévoit également une limite à l’échappatoire fiscale de la déduction pour options d’achat d’actions, conformément à un engagement pris lors du dernier budget. Ainsi que nous l’avons plaidé préalablement, la limite devrait aller plus loin que cela pour éliminer complètement cette échappatoire d’un milliard de dollars, dont le 1 % profite à 90 %.

Le gouvernement s’est de nouveau engagé à imposer les géants du numérique comme Google et Facebook, ce qui faisait partie de sa plateforme électorale pour 2019. Cette fois-ci, les libéraux doivent poursuivre leur démarche et en faire davantage pour s’attaquer aux échappatoires fiscales par les sociétés canadiennes.

Le discours a également mentionné des investissements importants dans des domaines comme le système national d’apprentissage et de garde des jeunes enfants et les technologies vertes. Ces plans sont les bienvenus, mais le Canada peut se permettre plusieurs autres programmes et services d’importance critique en rendant le système d’imposition plus équitable et en exigeant que les riches paient leur juste part. Nous continuerons à plaider en faveur d’une réforme fiscale plus progressive en vue de l’exposé économique de l’automne.

Les dossiers FinCEN révèlent le rôle des institutions financières dans le crime et la corruption à l’échelle mondiale

Des connexions canadiennes alarmantes ont été révélées par le récent travail d’enquête des reporters qui ont mis à jour les fuites sur les Panama et les Paradise Papers. L’International Consortium of Investigative Journalists et Buzzfeed News ont publié les résultats de leur enquête sur les dossiers FinCEN, qui démontre comment les banques ont aidé à déplacer des fonds souillés ou suspects à travers les frontières, facilitant les activités illicites comme les systèmes de Ponzi, le financement du terrorisme et le trafic de drogue.

Nous avons écrit au sujet de l’implication du Canada dans le scandale, notamment au sujet du fait que l’implication canadienne se classe au 7e rang parmi les pays au chapitre des signalements d’activités suspectes déposés contre des particuliers. Un certain nombre de banques canadiennes, dont la CIBC, la RBC, la TD, la Banque de Montréal, l’UBS et la HSBC Canada ont été impliquées dans 183 transactions suspectes.

Une enquête effectuée par ICI Radio-Canada (version anglaise ici) illustre également comment les faibles règles sur la transparence des sociétés au Canada permettent aux criminels internationaux de se dissimuler. Les reporters ont retracé des sociétés canadiennes fictives liées aux dossiers FinCEN qui ont reçu des millions en fonds suspects et ont découvert des sociétés incorporées en Alberta et au Nouveau-Brunswick, qui n’avaient pourtant aucune activité commerciale légitime ni aucun propriétaire bénéficiaire dans ces provinces. Certaines sociétés étaient liées à des paradis fiscaux comme les Seychelles, et d’autres à des activités illicites alléguées, y compris les fraudes d’assurance et la pêche illégale en Russie.

En collaboration avec nos partenaires de coalition Transparency International Canada et Publish What You Pay Canada, nous avons publié un énoncé qui réitère notre plaidoyer en faveur d’une transparence financière accrue de la part des sociétés. Nous continuerons de militer en faveur d’un registre des propriétaires bénéficiaires, à l’échelle du Canada et accessible au public, visant à identifier quels sont les propriétaires des entités commerciales et à faire sortir les criminels de l’ombre.

Notre coalition a récemment publié trois rapports explorant les avantages d’un registre public visant à aider le gouvernement à s’attaquer au blanchiment d’argent, à l’évitement fiscal et aux autres activités illicites. Vous pouvez lire nos rapports sur le site Web de la coalition, de même qu’une lettre que nous avons écrite à la ministre des Finances du Canada, Chrystia Freeland, qui énonce nos arguments en faveur d’un registre public.

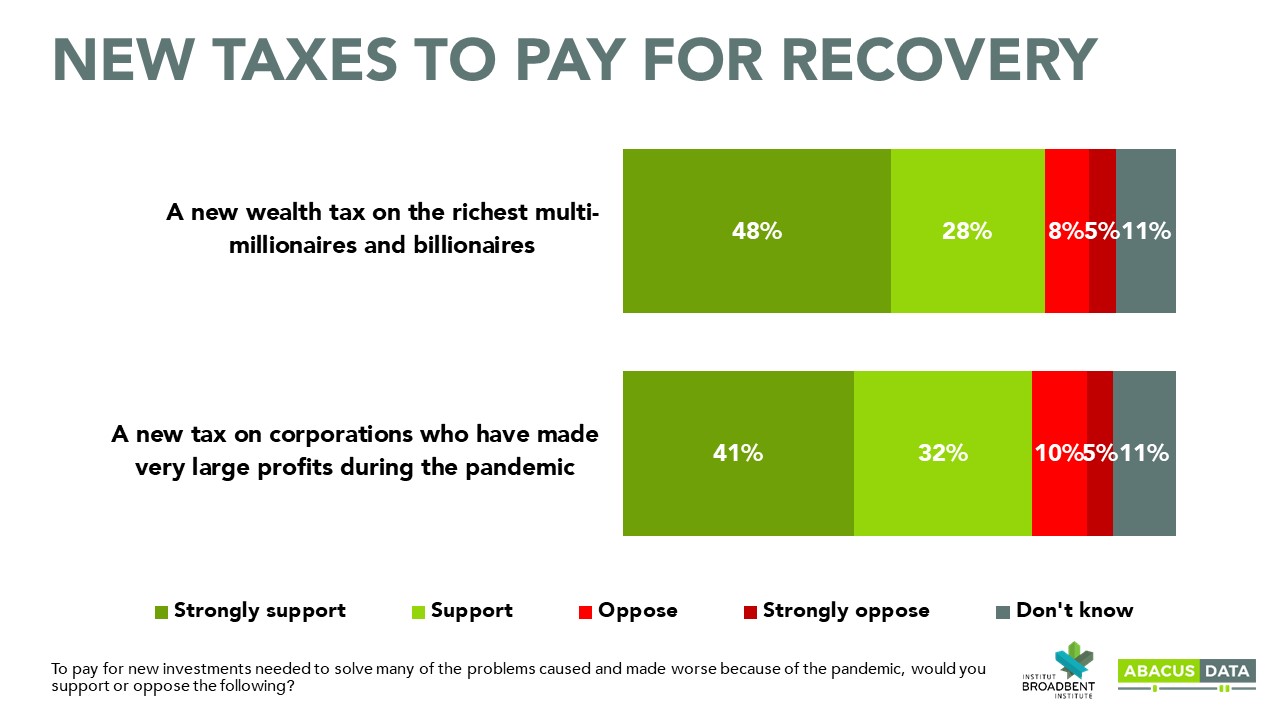

Un nouveau sondage effectué le mois dernier par Abacus Data, commandé par l’Institut Broadbent, révèle qu’une majorité soutient l’imposition des sociétés riches et profitables. Diagramme : Abacus Data

La recherche de profits pendant la pandémie illustre la nécessité d’une réforme fiscale

La COVID-19 continue d’affecter les travailleurs et les foyers, alors qu’une demi-douzaine de grandes sociétés s’apprête à faire des profits record cette année. Une nouvelle recherche effectuée par Oxfam a conclu qu’un demi-milliard de personnes autour du globe seraient condamnées à la pauvreté à cause des répercussions économiques de la pandémie, alors que 32 des plus grandes sociétés se préparent à voir leurs profits augmenter de 109 milliards de dollars en 2020. Le rapport d’Oxfam examine comment les grandes sociétés priorisent les profits au détriment de la sécurité des travailleurs et repoussent les coûts vers le bas de la chaîne d’approvisionnement.

Les sociétés ne sont pas les seules à tirer profit de la pandémie. Un nouveau rapport du Centre canadien de politiques alternatives conclut que la fortune des 20 milliardaires les plus riches du Canada a augmenté de 37 milliards de dollars depuis la pandémie.

Canadiens pour une fiscalité équitable demandent à nouveau au gouvernement fédéral de neutraliser les échappatoires fiscales pour les riches, de mettre en œuvre un impôt sur les profits excessifs pour les grandes sociétés qui s’en tirent bien pendant la crise et d’imposer les super riches. Au mois d’août, Peter Julian, député du NPD, a présenté une motion pour imposer un impôt sur la fortune de 1 % sur les fortunes dépassant 20 millions de dollars (cliquez ici pour signer sa pétition). Une telle mesure, accompagnée d’autres réformes fiscales, augmenterait les revenus et aiderait à payer pour la COVID-19 en réduisant les disparités qui ont été exacerbées par la crise.

Le gouvernement devrait être incité à rendre le système d’impôt plus juste, non seulement pour des raisons fiscales, mais aussi pour des raisons politiques. En effet, un nouveau sondage effectué par Abacus Data révèle qu’une majorité de Canadiens veulent que le gouvernement fédéral taxe les riches et les sociétés qui ont grandement profité de la pandémie afin de payer pour un ambitieux plan de reprise.

Commandé par l’Institut Broadbent, le sondage révèle que 76 % soutenaient l’imposition d’une taxe sur les Canadiens les plus riches alors que 73 % soutenaient l’imposition d’une taxe sur les sociétés ayant réalisé de vastes profits lors de la pandémie. Même certains multimillionnaires du Canada encouragent fortement le gouvernement à imposer leur fortune afin de s’attaquer aux inégalités, ainsi que l’a découvert la CBC.

Exiger que les plus riches contribuent davantage à la reprise économique gagne en popularité à travers le monde. Récemment, le New Jersey a présenté un impôt sur les millionnaires pour s’attaquer à la crise fiscale. Un sondage récent effectué au R.-U. révèle que 74 % souhaitent imposer les super-riches, y compris 64 % des électeurs conservateurs. Des sondages précédents effectués au Canada révèlent que des membres de tous les partis soutiennent l’impôt sur la fortune.

Les discussions de l’OCDE sur la réforme des impôts sur les sociétés se poursuivront après une pause due à la pandémie

Nous nous attendons à ce que des discussions soient tenues à travers l’OCDE en ce qui concerne la réforme des règles fiscales internationales visant les sociétés et l’imposition de l’économie numérique, après qu’elles aient été suspendues à cause de la COVID-19. Les membres du Cadre inclusif sur le BEPS se rencontreront au début d’octobre et il est prévu que les discussions se poursuivent plus tard cet automne lors de la rencontre des ministres du G20.

En l’absence de consensus mondial, plusieurs pays sont allés de l’avant et planifient d’imposer eux-mêmes les géants numériques. Cette page en regard de l’éditorial dans La Croix explique pourquoi les gouvernements doivent agir unilatéralement plutôt que d’attendre la conclusion d’une entente internationale.

Les grandes sociétés multinationales paient des impôts peu élevés, ce qui prive non seulement les gouvernements de revenus, mais crée aussi un milieu concurrentiel inéquitable pour leurs concurrents nationaux plus petits. Avec leurs revenus et leur puissance de marché croissants, les géants comme Amazon, Google et Apple ont récemment révélé qu’ils feraient passer les coûts des nouveaux impôts sur les services numériques aux consommateurs au moyen de frais supplémentaires.

Ce ne sont pas seulement les géants de la technologie qui évitent l’impôt à l’aide de stratagèmes comptables à l’étranger. Dans notre rapport récent sur l’utilisation des paradis fiscaux par les sociétés canadiennes, nous avons identifié comme utilisatrices des sociétés d’une gamme d’industries, dont l’extraction des ressources, le commerce de détail, l’hospitalité et l’immobilier. L’Agence du revenu du Canada s’oppose parfois à ces multinationales devant les tribunaux pour récupérer des revenus fiscaux perdus, mais elle l’emporte rarement, ce qui met en lumière la nécessité de changer les règles d’impôt des sociétés tant à l’échelle canadienne qu’à l’échelle internationale.

Plus tôt cet été, l’ARC a perdu un procès contre Loblaw impliquant plusieurs millions de dollars, au sujet de l’utilisation d’une filiale bancaire à la Barbade. L’Agence a également perdu un procès contre Cameco impliquant 2 milliards de dollars et lié à l’utilisation, par la compagnie, d’une filiale en Suisse. Le mois dernier, elle a perdu un procès semblable contre deux sociétés d’agro-entreprise.

Des milliards sont en jeu. Le Canada doit donc jouer un rôle plus sérieux au niveau international, pour promouvoir l’équité fiscale et respecter sa promesse faite aux Canadiens d’imposer les grandes sociétés numériques étrangères.

Sommet important sur l’équité fiscale et la coopération en octobre

Inscrivez les dates sur votre calendrier! L’évènement TAXCOOP 2020 : Sommet mondial de fiscalité, centré sur la distribution des richesses et la coopération fiscale, sera tenu à Montréal du 13 au 15 octobre. Comme tout se déroulera en ligne, l’inscription est gratuite pour tous.

Ce sommet virtuel mettra en vedette une gamme de sujets liés aux impôts, comme la réforme fiscale environnementale, les femmes et l’imposition et l’imposition de l’économie numérique. Plus de 100 conférenciers invités y prendront part, y compris des politiciens de renom, des professeurs d’université, des chefs de direction, des chercheurs et des activistes. Toby Sanger, directeur, Canadiens pour une fiscalité équitable, prendra la parole dans le cadre d’un panel au sujet de la justice fiscale et de l’écart de richesse, en compagnie de représentants d’Échec aux paradis fiscaux et du Tax Justice Network.

Il s’agit de la sixième conférence de TAXCOOP — ces conférences ont été lancées et organisées par les expertes en fiscalité canadienne Brigitte Alepin, Lyn Latulippe et Louise Otis — et étant donné qu’elle se déroule virtuellement et qu’elle est gratuite, elle n’a jamais été aussi accessible.

Inscription : https://taxcoop.org/fr/